Wer Folker Hellmeyer kennt weiß, dass der Chefvolkswirt der Netfonds AG seine Vorträge gerne mit Ausflügen ins alte Griechenland zu Aristoteles beginnt. So auch dieses Jahr bei seinem Vortrag auf der Fondsgipfel-Akademie. Bereits vor 2350 Jahren erkannte der Philosoph ein Gesetz, welches bis heute gilt. Aristotelis schrieb damals sinngemäß, „wer die Struktur verändert, verändert damit auch die Konjunktur und folglich den Cashflow“. Hierbei handelt es sich nicht um die moderne Ausführung, denn von Cashflows sprach damals niemand.

Die Struktur der Welt wandelt sich

Wieso wählt Hellmeyer diesen Einstieg, insbesondere wenn er über das Thema Asien als Wirtschaftsraum spricht? Nun dieser Dreischritt beschreibt, wie Verschiebungen des internationalen Machtgefüges, die Finanzmärkte beeinflussen. Lassen Sie uns das mal ein wenig aufdröseln. Das internationale Machtgefüge ist das, wofür die Struktur steht. Die Struktur der Welt verändert sich, immer mehr Parteien werden bedeutend, alte Spieler verlieren an Bedeutung. Neue Allianzen und multinationale Organisation werden geformt. Vieles davon geschah in Folge der strukturellen Bewegung in Richtung Globalisierung.

Dieser strukturelle Wandel beeinflusst das Spielfeld, auf dem sich Unternehmen nun bewegen. Neue Absatzmärkte können erschlossen werden, neue Konkurrenten drängen auf die Märkte, neue Produktionsstätten und neues Humankapital wird zugänglich. Die unternehmerische Realität wird zunehmend komplexer, neben neue Chancen entstehen auch neue Risiken, die Unternehmenserfolge beeinflussen.

Nun könnte ein erneuter Strukturbruch das Bild der nächsten Jahrzehnte prägen. Wir erleben derzeit eine zunehmende Blockbildung der großen Wirtschaftsmächte. Der 24. Februar letzten Jahres verstärkt, bzw. beschleunigt diese Tendenz. Die etablierten Ökonomien aus Nordamerika, Europa, Japan etc. formen die eine Seite und viele Emerging Markets, angeführt von China, die andere.

Hierzu sei angefügt, dass diese Blockbildung nicht mit Abschottung zu verwechseln ist. Besonders Europa handelt nach wie vor sehr viel mit beispielsweise China. Es geht vornehmlich um die Verschiebung des Machtgefüges und der Einflusssphären.

Das Spielfeld hat sich verändert

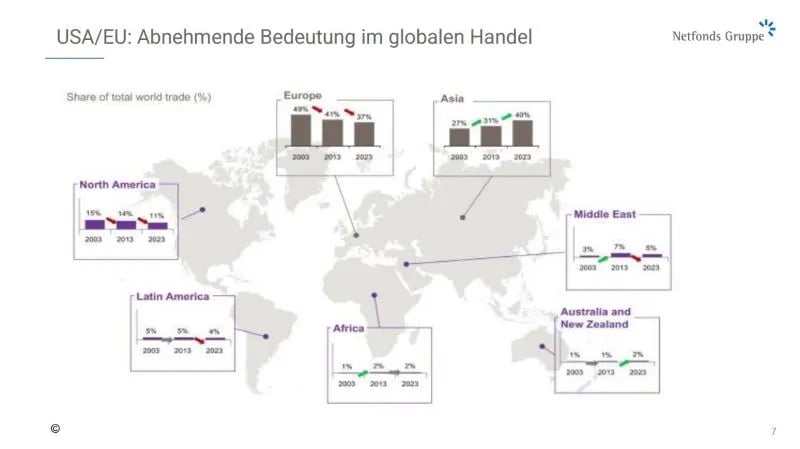

Wie stark dieser zweite Block mittlerweile gewachsen ist, zeigen die Zahlen und Fakten. Vor gut 40 Jahren war die weltbestimmende Großmacht noch eindeutig die USA und Europa folgte unmittelbar als zweite Wirtschaftsmacht, die weltweit den Ton angaben. Heute hat sich das Bild schon gewandelt. In den 80ern standen die Emerging Markets Staaten noch für ca. 20% der weltweiten Wirtschaftsleistung. Heute ist die Zahl auf 66% geklettert. Noch vor 20 Jahren Hatten Europa und Nordamerika Anteile von fast 2/3 des weltweiten Handels (Europa 49% und Nordamerika 15%). Heute ist dieser Wert auf unter 50% gefallen. Die Amerikaner erzielen den größten Teil ihrer Wirtschaftsleistung im eigenen Land, sodass die Bedeutung des Handels, speziell von Exporten, nicht so ausschlaggebend ist. Ganz anders sieht das in Europa, vor allem in Deutschland, aus. Der asiatische Raum hat 13% Handelsvolumen hinzugewonnen, während Europa 12% verloren hat – Exportweltmeisterschaft ade.

Quelle: Vortrag von Folker Hellmeyer bei der Fondsgipfel-Akademie 2023

Man muss bis dato konstatieren, dass die derzeitige Strukturverschiebung zugunsten von Asien, allen voran China, aber auch Indien, Thailand, Indonesien oder Vietnam voranschreitet, während Europa an Bedeutung verliert.

Emerging Markets wachsen 3 mal so stark wie die etablierten Ökonomien

Schaut man sich die Wachstumsprognosen des IWF von Januar 2023 an wird deutlich, was die Bezeichnung Emerging Markets vorwegnimmt – diese Länder haben noch nicht vollends aufgeholt. Im Gegenteil hier ist noch viel Potenzial weiter an wirtschaftlicher Bedeutung zu gewinnen. Die Prognose für das Wachstum des Gesamtmarkts liegt bei 2,9% bzw. 3,1% für die Jahre 2023 respektive 2024. Die sog. Advanced Economies werden mit 1,2% bzw. 1,4% eingeschätzt – die Emerging Markets mit 4,0% bzw. 4,2%. Blickt man auf China: 5,2% bzw. 4,5% (dieses Jahr stärker durch Wiedereröffnung nach 0-Covid Politik letztes Jahr) und Indien: 6,1% bzw. 6,8%. Die globalen Wachstumstreiber kommen nicht aus Europa oder den USA.

China nutzt dabei die Gunst der Stunde und investiert massiv in vielen aufstrebenden Ländern. Ob in Südostasien, Afrika oder sogar Europa, chinesische Investoren beteiligen sich an Infrastrukturprojekten oder kaufen sich an wichtigen Handelsknoten ein. Die Ausmaße gehen von Weltraumbahnhöfen, die chinesische Unternehmen in Dschibuti errichten, bis zu Eisenbahnstrecken in Kenia und natürlich Häfen vor unserer Haustür, im Fall der Hansestadt Hamburg. Hier verdienen eben nicht nur chinesische Konzerne Geld, sondern es entstehen auch Abhängigkeiten dieser Nationen von China. Die Einflusssphären des Reiches der Mitte wachsen stetig.

Auch die aktuellen Bedingungen für Unternehmen in China hellen sich wieder auf. Man hat die Niveaus vor Covid zwar noch nicht wieder erreicht, es läuft noch nicht alles wieder reibungslos hinsichtlich Lieferketten, Produktivität und Auftragseingänge. Doch der Einkaufsmanager Index liegt wieder nördlich der 50, also auf dem Wachstumspfad. Indien kann sogar einen Wert von 55 vorweisen.

China hat auch in Sachen Qualität die Nase vorn

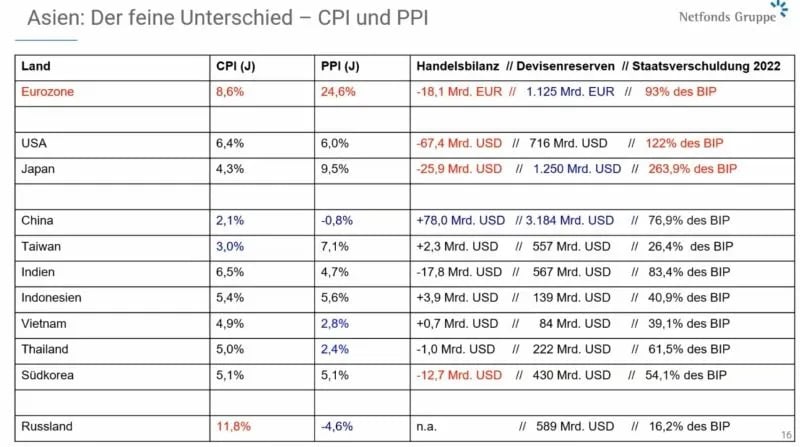

Die Quantität des süd-ostasiatischen Wirtschaftsraums kann einen als Anleger als vielversprechend stimmen. Wie steht es um die Qualität? Um uns ein Bild zur Qualität des wirtschaftlichen Umfelds zu machen, betrachten wir fünf Faktoren: Die Inflation, also den Anstieg der Verkaufspreise, den Anstieg der Erzeugerpreise, die Handelsbilanz, die Devisenreserven und die Staatsverschuldung in % des BIPs (siehe Tabelle unten).

Die ersten beiden Preiskennzahlen machen den derzeit gravierendsten Unterschied deutlich. Inflationsraten von über 8% in der Eurozone und über 6% in den USA sind höher als im asiatischen Raum. Besonders China sticht mit einer Inflationsrate von gerade einmal 2,1% positiv heraus. Bei den Erzeugerpreisen sieht es aus europäischer Sicht ganz düster aus. Die 24,6% sind bereits eine deutliche Verbesserung zu den über 40%, die wir zuvor gesehen haben. Die asiatischen Räume weisen Teuerungsraten in Bereichen um die 5%. In China sind Erzeugerpreise sogar gesunken. Alles in allem bieten asiatische Räume bessere Produktionsbedingungen. Der Anstieg der Erzeugerpreise um ein Vielfaches, im Verhältnis zu den Teuerungen der Verkaufspreise stellt kein attraktives Umfeld für Unternehmen in Europa dar.

Quelle: Vortrag Hellmeyer bei der Fondsgipfelakademie

Verschuldungsgrade langsam bedenklich

Auch die Verschuldungsgrade der etablierten Ökonomien liegen deutlich oberhalb der Emerging Markets. Das ist allerdings kein unerwartetes Bild, denn je produktiver eine Wirtschaft ist, desto zahlungsfähiger ist sie, auch und umso wahrscheinlicher ist es, das man als Gläubiger diesen Staaten Geld leiht. Jedoch nehmen die Verschuldungsquoten von 122% des BIPs bei den USA – immerhin doppelt so viel, wie es die Maastricht-Richtlinien vorgeben - und gar 264% bei Japan, kritische Ausmaße an. Auch hier noch einmal zur Einordnung, der Großteil dieser Schulden werden in Japan selbst gehalten. Von daher ist das weniger alarmierend, als hätte man massive Verbindlichkeiten im Ausland. 93% ist der Wert in der Eurozone. Angesichts der großen Heterogenität der wirtschaftlichen Verfassung der Euroländer ebenfalls sehr hoch. Länder wie Griechenland (194%), Italien (150%) oder Portugal (125%) straucheln deswegen seit Jahren.

Die Handelsbilanzen zeigen ein Muster. Wer an den Sanktionen gegen Russland teilnimmt, dessen Handelsbilanz leidet. Das gleiche Bild, wie bei den zuvor besprochenen Teuerungsraten. Die Devisenreserven machen keine besorgniserregenden Anzeigen. Chinas hält mit über 3 Billionen Dollar mit Abstand die größten Reserven.

Auch Zinsen machen wenig Hoffnung für den Westen

Die Zinsentwicklungen im Westen sind zur Genüge besprochen worden und bekannt. Potenzial in naher Zukunft wieder zu senken, besteht wohl kaum. In China sieht auch das besser aus und kann weiteren Aufschwung relativ zum Westen bringen.

Zusammenfassend muss man festhalten, dass das asiatische Umfeld aus ökonomischer Sicht die höchste Quantität und die höchste Qualität bietet.

Die Bewertungen der Emerging Markets zeigen ein abweichendes Bild. Die prowestlichen Länder, wie Japan und Indien bleiben recht hoch bewertet, während China und Russland sehr billig sind. Russland ist klar, das Land ist komplett abgeschnitten vom Kapitalmarkt und der Inbegriff von politischer Instabilität. China hingegen sollten Investoren im Blick behalten. Auch hier sind geopolitische Spannung ein Risikofaktor. Chancen und Risiken sind abzuwägen, denn viele gute chinesische Unternehmen notieren mit großem Abschlag gegenüber vergleichbaren westlichen Firmen. Börsen sind eben politisch.

Asien entwickelten neben ökonomischer Emanzipation auch internationale Institutionen wie Freihandelsabkomme, multinationale Entwicklungsbanken und Zahlungssysteme. Schwellenländer organisieren sich zunehmend und gewinnen so weiter an Stärke. Behalten Sie speziell den südostasiatischen Raum im Auge. Auch Markus Koch erklärte unlängst, dass er seine Chinagewichtung ausgebaut hat (hier zum Beitrag: Ist die Wallstreet zu optimistisch, Markus Koch?) Hier liegt sehr viel Potenzial, denn die Erfolgsgeschichte Asien hat mit dem Aufstieg Chinas begonnen, aber sicher noch nicht geendet.

Mehr Inhalte von Folker Hellmeyer und weiteren Experten finden Sie auf der Fondsgipfel-Akademie.