Wir freuen uns, Ihnen den Kommentar für die von Shareholder Value Management betreuten Fonds für das erste Quartal 2023 vorstellen zu dürfen. Unsere Fonds schlossen das Quartal wie folgt ab:

| Mandat | YTD |

| Frankfurter Stiftungsfonds | -1,9 % |

| Frankfurter Aktienfonds für Stiftungen | 0,9 % |

| PRIMA - Globale Werte | 2,7 % |

| Frankfurter - Value Focus Fund | -7,7 % |

| Frankfurter UCITS-ETF - Modern Value | 11, 9% |

Märkte 2023: Ein starker Start ins Jahr – und ein Déjà-vu

Das erste Quartal 2023 startete aus Anlegersicht mit sehr viel Licht, vor allem im März wurde dann jedoch auch wieder Schatten sichtbar. Der Jahresauftakt verlief, für viele Marktteilnehmer überraschend, zunächst sehr positiv. Noch zum Jahreswechsel war die Stimmung angesichts einer möglicherweise drohenden Rezession eher skeptisch zurückhaltend gewesen. Zu schwer lasteten geopolitische Eskalationen und eine mögliche Energiekrise in Europa auf den Erwartungen. Aber es kam anders und in den ersten Wochen des Jahres setzten sich die Optimisten durch.

Die Aufhebungen der meisten Covid-Beschränkungen in China, der milde Winter aber auch die Untergewichtung von Aktien in den Portfolios institutioneller Investoren ließen die Märkte einen Blitzstart hinlegen, bei dem viele Indizes innerhalb weniger Wochen 5-7 % zulegen konnten. Die in Folge sinkender Energiepreise rückläufige Inflation tat ein Übriges.

Da die steigenden Zinsen in der Realwirtschaft zunächst keine großen Auswirkungen zu haben schienen, machte sich teilweise Euphorie breit: Sollte den Notenbanken das „soft landing“ gelungen sein? War die Rezession abgesagt?

Das böse Erwachen kam im März und es kam aus einer Richtung, die zunächst kaum ein Marktteilnehmer auf dem Schirm gehabt hatte. Verschiedene US-amerikanische Banken, darunter auch die Silicon Valley Bank, die auf die Finanzierung von High-Tech-Unternehmen und Start-ups fokussiert war, mussten massive Abflüsse von Einlagen verkraften und deshalb Anleihepositionen verkaufen. Aufgrund des Zinsanstiegs wurden dabei Verluste im Anleihenportfolio realisiert. Eine notwendige Kapitalerhöhung scheiterte. Plötzlich stand die Angst vor einer Bankenkrise wie 2007/2008 wieder im Raum – für die Anleger ein Déjà-vu. Den Vertrauensverlust bekam auch die schweizerische Credit Suisse zu spüren (zum Video: Was Heiko Böhmer an der Credit Suisse Übernahme am meisten ärgert!), die sich unter das Dach der UBS flüchten musste. Am Ende waren es wohl die starken Signale von Politik, Notenbanken und Aufsicht, die (bislang) Schlimmeres verhindert haben. Zum Ende des Quartals notierten die wichtigsten Indizes wieder im Plus.

Frankfurter Aktienfonds für Stiftungen: Defensive Positionierung im ersten Quartal

Der Frankfurter Aktienfonds für Stiftungen beendete das Quartal mit einer Performance von 0,9 %. Wir sind mit Blick auf eine mögliche Rezession weiterhin vorsichtig und haben uns auch von der Markteuphorie im Januar nicht anstecken lassen. Eines unserer Ziele ist die Vermeidung eines dauerhaften Kapitalverlustes, weshalb der Fonds im Quartalsverlauf defensiver positioniert war, mit einer Aktienquote die unterhalb der neutralen Position von 80 % lag (zwischen 60,6 und 76,4 %). Vor allem im März haben wir die Aktienquote im Bereich von 60 % gehalten, da wir die Auswirkungen einer möglichen um sich greifenden Bankenkrise und einer etwaigen Kreditklemme nicht abschätzen konnten. Im Umkehrschluss konnte der Fonds damit nicht voll von der Erholung der Märkte profitieren, insgesamt belastete die Steuerung der Aktienquote die Performance mit ca. -2,4 %.

Europäische Small- und Mid-Caps im ersten Quartal mit schwacher Wertentwicklung

Wir gehen nicht davon aus, dass die Inflation nur transitorisch sein wird. Zum einen halten wir in Zukunft wieder anziehende Energiepreise für möglich, da es bei Öl und Gas zu Angebotsverknappungen kommen kann. Zum anderen dürften die Inflationsraten auch in Folge der Lohnsteigerungen weiter erhöht bleiben. Vor diesem Hintergrund setzen wir in der Asset Allocation auf verschiedene Schwerpunkte. Den einen Schwerpunkt bilden europäische Small- und Mid-Caps. In diesem Segment ist Shareholder Value Management traditionell zuhause und der Frankfurter Aktienfonds für Stiftungen ist ursprünglich als europäischer Small-Mid-Cap-Fonds gestartet. Derzeit machen diese Titel wie eine secunet Security Networks (zum Blog: Die Cybersecurity Aktie „Made in Germany“) oder eine Agfa-Gevaert rund 18 % des Portfolios aus. Sie sehen den Anteil der Small-Caps am Aktienportfolio im Zeitverlauf in der Grafik.

.webp?width=800&height=377&name=Marktkapitalisierung%20FAFS%20(1).webp)

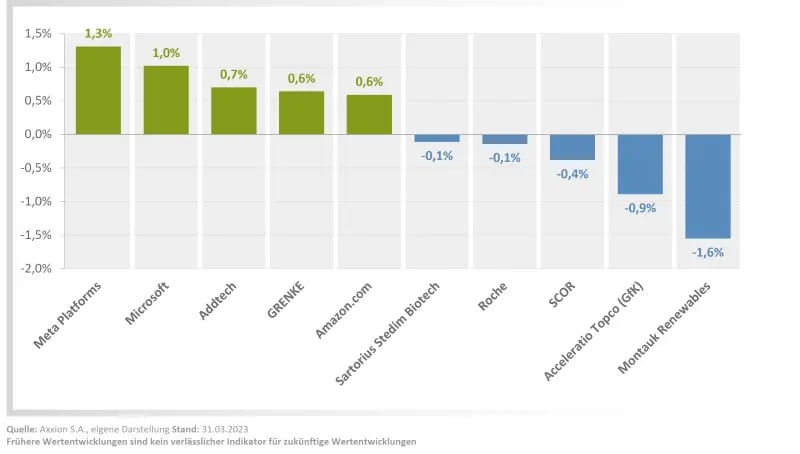

Im ersten Quartal 2023 konnten europäische Small- und Mid-Caps von der Stärke europäischer Aktien nicht profitieren. Der MSCI Europe Small Cap-Index lag mit 5,9 % deutlich hinter dem EURO STOXX mit 14,2 %, eine Entwicklung die sich auch im Portfolio des Frankfurter Aktienfonds für Stiftungen niederschlug. Hinzu kam, dass einige Unternehmen in Sondersituationen wie GfK oder Montauk im ersten Quartal abgestraft wurden. Davon war auch der Frankfurter - Value Focus Fund betroffen, dessen konzentriertes Portfolio einen Schwerpunkt auf europäischen Nebenwerten hat. Er erzielte -7,7 %.

„Wunderbare Unternehmen“ mit guter Wertentwicklung

Deutlich besser entwickelte sich im ersten Quartal unser Schwerpunkt bei den „wunderbaren Unternehmen“, mit einem strukturellen Wettbewerbsvorteil und einer soliden Bilanz, die idealerweise familien- oder eigentümergeführt sind. Der von uns entwickelte Frankfurter Modern Value Index, der die 25 „wunderbaren Unternehmen“ aus unserem Anlageuniversum mit dem höchsten erwarteten Total Shareholder Return umfasst, legte im Quartal um 11,9 % zu. Im Frankfurter Aktienfonds für Stiftungen haben „wunderbare Unternehmen“ einen Anteil von rund 80 % des Aktienportfolio. Besonders Technologietitel wie Meta Platforms, Microsoft oder auch Amazon.com trugen positiv zur Performance bei. Insgesamt lieferte das Aktienportfolio des Fonds eine Wertentwicklung von 5,2 %. Gedrückt wurde die Fondsperformance vom USD und der bereits erwähnten Absicherung.

Entdecken Sie weitere wunderbare Unternehmen aus unseren Mandaten!

Hier sehen Sie die Top- bzw. Flop Performancebeiträge der Aktien im Frankfurter Aktienfonds für Stiftungen.

Solide Geschäftsmodelle - zu attraktiven Bewertungen

Angesichts deutlich höherer Inflationsraten als in den vergangenen Jahren bleiben Aktien für eine angemessene Realverzinsung unverzichtbar. Die wieder anziehenden Zinsen für Festgelder bringen aus Anlegersicht keine Linderung. Vor dem Hintergrund eines weiterhin bestehenden Rezessionsrisikos und geopolitischer Spannungen ist Qualität bei der Titelauswahl das Gebot der Stunde.

Unternehmen mit einer soliden Bilanz, die ihr Geschäftsmodell durch strukturelle Wettbewerbsvorteile krisenfest machen können, erscheinen uns dafür langfristig als die beste Wahl.

Daneben enthält das Portfolio einige Unternehmen in Sondersituation wie Merger (GfK) oder Übernahmen (Modern Times Group), die in den kommenden Monaten Katalysatoren für weitere Kursanstiege sein sollten.

Das Aktienportfolio des Frankfurter Aktienfonds für Stiftungen weist deshalb zum Ende des ersten Quartals 2023 attraktive Bewertungen wie schon seit Langem nicht mehr auf.

.png?width=422&height=422&name=Jubil%C3%A4ums%20Banner%20SVM%2025%20Jahre%20(135x135).png)