Zwei Jahre sind an der Börse eine lange Zeit. Wenn es um technische Innovationen geht, dann kann dieser Zeitraum sogar eine Ära darstellen. Insofern ist es schon eine interessante Frage, welche wirtschaftlichen Folgen die derzeit rasant wachsenden Anwendungen der Künstlichen Intelligenz (kurz KI) in den nächsten zwei Jahren haben werden.

Genau das war die Frage, die ich kürzlich in der Umfrage des globalen Fondsmanager-Survey der Bank of America beantworten sollte: Was glauben Sie? Wird die massiv gestiegene Ausbreitung von KI-Anwendungen in den nächsten zwei Jahren...

Die Antwortmöglichkeiten:

a) ...Jobs schaffen

b) ...Unternehmensgewinne erhöhen

c) ...Jobs schaffen & Unternehmensgewinne erhöhen

d) ...Keins von beiden

e) ...Ich weiß es nicht

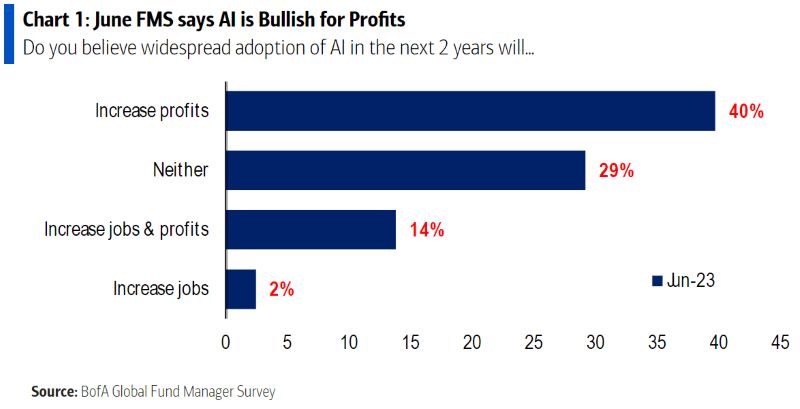

Nun habe ich mich mit diesem Thema bislang nur wenig beschäftigt. Wie vielen anderen hat ChatGPT mir im Dezember 2022 die Augen geöffnet, was sich hinter den beiden Buchstaben KI wirklich verbirgt. Und dennoch kann ich auf diese Frage, ehrlicherweise im Moment nur eine Antwort geben: Ich weiß es nicht. Hier die Ergebnisse der anderen Teilnehmer:

Sie sind durchaus überraschend: Immerhin 40 Prozent erwarten eine Steigerung der Gewinne. 29 Prozent der Befragten gehen davon aus, dass es weder mehr Jobs noch höhere Gewinne geben wird. Immerhin 14 Prozent erwarten einen Einfluss sowohl auf die Gewinne als auch auf die Jobs. Nur zwei Prozent erwarten mehr Jobs. Und immerhin 15 Prozent schließen sich meiner Antwort an und können zum jetzigen Zeitpunkt nicht sagen, welche Folgen der weitere Einsatz von KI-Anwendungen auf die Wirtschaft in den nächsten zwei Jahren haben wird.

Ganz wichtig dabei: Diese Einschätzungen und Erwartungen beziehen sich auf den kurzen Zeitraum von nur zwei Jahren. Mit Sicht auf die nächsten fünf oder sogar zehn Jahre sieht das ganz anders aus. Da werden die neuen Technologien sicherlich Jobs schaffen und bei vielen Unternehmen zu steigenden Gewinnen führen.

Jetzt ETF-Anteile gewinnen!

Wie gehen wir als Investoren mit dem KI-Trend um?

Und genau aus diesen eher zögerlichen Antworten lassen sich Empfehlungen für mögliche Investmententscheidungen zum Thema KI ableiten: Wenn die Chancen so schwer einzuschätzen sind, ist es besser die Entwicklung dieses Trends erst einmal von der Seitenlinie aus zu betrachten.

Etwas anders sieht es aus, wenn Investoren vielleicht nur ein kleines Stück vom KI-Kuchen abhaben wollen. Das geht auf einem anderen Weg – indem man bei einem großen Technologie-Wert, der eben auch im Bereich KI aktiv ist, mit dabei ist.

Für uns bietet Microsoft (Blog: Microsoft-Aktienanalyse: Mehr als Windows und Office) genau diese Fantasie – durch die Beteiligung am ChatGPT Unternehmen OpenAI. Dennoch wird der große US-Konzern damit nicht zum reinen KI-Unternehmen. Aktuell liegt der KI-Anteil am Umsatzvolumen bei Microsoft bei weniger als 10 Prozent. Doch an Microsoft wird deutlich, dass dieser Anteil das Potenzial hat, einen Teil des Geschäfts bei Microsoft komplett umzustellen.

Schauen wir auf die Online-Suche. Hier rangiert aktuell Alphabet mit der Suchmaschine Google (Blog: Alphabet Aktienanalyse: Viel mehr als nur die Google-Suche) einsam auf dem ersten Platz mit einem Anteil von rund 90 Prozent am globalen Suchvolumen. Diese Position schien bis vor wenigen Monaten ganz klar gefestigt – denn eine ernstzunehmende Konkurrenz für die Google-Suche war nicht in Sicht. Doch das kann sich mit der ChatGPT-Anwendung ändern. Die Microsoft-Suchmaschine Bing rangiert heute mit gut drei Prozent Anteil am Suchvolumen weit abgeschlagen. Microsoft hat mittlerweile die ChatGPT-Technologie erfolgreich in die Bing-Suche integriert. Wenn es Ihnen so geht wie mir und Sie bisher noch nie diese neue Suchfunktion genutzt haben, probieren Sie es doch gerne mal aus: Bing AI - Suchen. Zieht Google nicht zeitnah nach könnte das Fundament nicht nur Risse bekommen, sondern im schlimmsten Fall sogar einstürzen.

Nun sind Milliarden Menschen an die Google-Suche und viele Services des Unternehmens gewöhnt und nutzen die Suchmaschine einfach ohne nachzudenken. Doch wenn Bing nachweislich bessere Ergebnisse liefert, dann kann ein solcher wirtschaftlicher Burggraben wie bei Google schneller verschwinden als der Führungsetage lieb ist.

KI-Anwendungen werden in den nächsten 10 Jahren viel verändern

An den Formulierungen hier erkennen Sie aber auch: Das ist alles noch Zukunftsmusik im Konjunktiv. Dennoch wird schon klar, welches enorme Potenzial KI-Anwendungen haben. Ob das aber kurzfristig auf Sicht von zwei Jahren Jobs schafft oder die Unternehmensgewinne steigert, ist seriös an dieser Stelle nicht zu beantworten. Das wird die Zeit zeigen und bei der Ausbreitung solcher Trends sollten Marktbeobachter einen mittel- bis langfristigen Zeithorizont mitbringen. Und der bezieht sich eher auf 5 bis 10 als auf die nächsten zwei Jahre. Beim Investieren bieten sich ähnliche Zeiträume an, denn je langfristiger das Investieren ausgelegt ist, desto geringer werden die Folgen von kurzfristigen heftigen Ausschlägen an den Börsen und desto stabiler wird die Rendite.

Insofern heißt das für die Investment-Praxis: Nicht bei jedem neuen Trend aufspringen. Oft geht es dann zunächst um kurzfristige Erfolge bei hohen Schwankungen. Das fällt eher in die Kategorie Spekulieren und bildet nicht die Basis für langfristiges Investieren. Doch genau auf dem langfristigen Investieren liegt unser Fokus. Das gilt schon beim Auswahlprozess. Hier spielen für uns die Renditeaussichten auf Sicht der kommenden fünf Jahre die zentrale Rolle. Unser Analysten-Team berechnet den Total Shareholder Return (TSR) für die Werte unserer Watchlist. Derzeit sind das rund 80 Unternehmen, aus denen wir unsere verschiedenen Mandate zusammensetzen.

Unsere Aktienselektion ist breit gefächert

Dabei unterscheiden sich die Mandate hinsichtlich der Ausrichtung deutlich. Das zeigt auch die folgende Abbildung, in der wir den Aktienkosmos und die Renditeerwartungen ins Verhältnis gesetzt haben.

Im Zentrum steht dabei der Frankfurter Aktienfonds für Stiftungen als mit Abstand größtes Mandat und einem aktuellen Fondsvolumen von rund einer Milliarde Euro. Er bietet durch den vermögensverwaltenden Ansatz eine ausgewogene Mischung bei der Auswahl der Aktien von Small Caps bis hin zu Large Caps. Gleichzeitig soll diese Mischung eine aktienmarktähnliche Rendite erzielen, was uns mit einer durchschnittlichen Jahresrendite von annähernd sieben Prozent seit der Auflage im Januar 2008 auch gelungen ist. Einen deutlich stärkeren Fokus auf die Small- und Mid Caps haben sowohl der Frankfurter - Value Focus Fund als auch der Frankfurter Stiftungsfonds. Der große Unterschied bei diesen beiden Mandaten ergibt sich aus dem Risikoprofil: Während beim Stiftungsfonds der Aktienanteil geringer gehalten wird und der Fonds so als ausgewogener Mischfonds eingeteilt ist, fällt der Frankfurter - Value Focus Fund klar in die Kategorie der reinen Aktienfonds. Das besondere hier: Das Portfolio ist hochkonzentriert und umfasst nur 15 bis maximal 20 Titel, einige sind hier dabei mit deutlich über zehn Prozent gewichtet. Von den Renditeaussichten her ähnlich positioniert ist unser Frankfurter UCITS-ETF − Modern Value. Hier liegt der Schwerpunkt aber auf den großen Titeln der Watchliste.

Passend zum einjährigen Jubiläum des ETF werde ich dieses innovative Mandat aus unserem Haus schon in der nächsten Ausgabe des Frankfurter Investment Blogs genauer vorstellen und auch das aktuelle Rebalancing näher erläutern. Nur so viel vorweg: In einer aktuellen Morningstar-ETF-Liste aus der Kategorie „Large Caps Blend“ mit insgesamt weit mehr als 200 Produkten rangiert unsere ETF schon seit einigen Wochen mit einer YTD-Performance von aktuell rund 22 Prozent beständig unter den Top-3.

20 Aktien aus unseren Fonds kostenlos für Sie zusammengestellt!