Den Einblick in die Markteinschätzungen der globalen Fondsmanager ermöglicht einmal im Monat der Global Fund Manager Survey der Bank of America Securities. Ganz aktuell waren daran 288 Manager mit einem verwalteten Vermögen von 872 Milliarden Dollar beteiligt. Insofern kommt dieser Umfrage auch immer eine große Bedeutung zu. Die Palette der Fragen ist dabei weit gestaffelt und geht eben von den schon beschriebenen Cash-Positionen der Fondsmanager über Risikoeinschätzungen bis hin zu den Meinungen über einzelne Sektoren.

Zwei der monatlichen Statistiken stehen ganz besonders im Fokus. Zum einen ist es der schon beschriebene Cash-Level der Fondsmanager – also die Angabe darüber, wie hoch der Anteil, der nicht angelegten Mittel in den Fonds ist. Zum anderen ist es die Risikoeinschätzung darüber, welche Faktoren die Märkte derzeit besonders belasten.

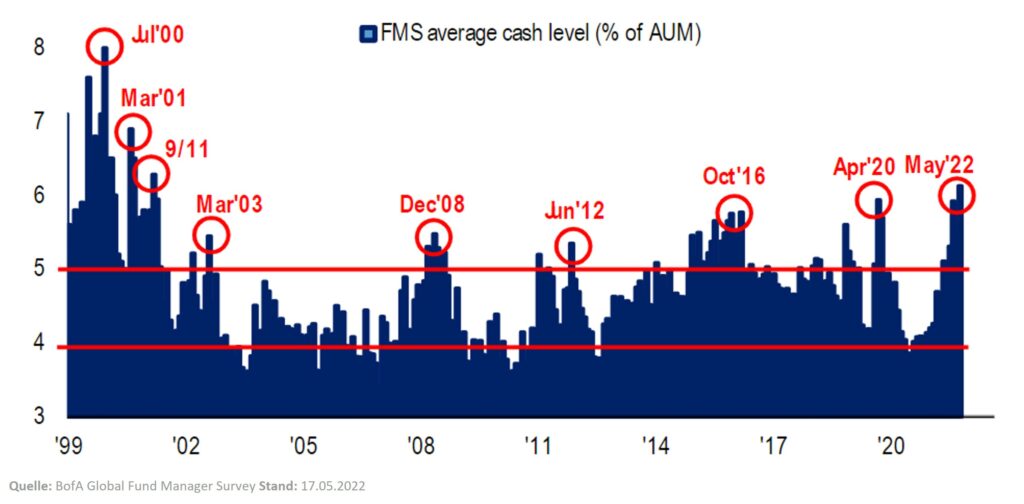

Fondsmanager halten so viel Cash wie seit 2001 nicht mehr

Der Blick auf die Cash-Level der Fondsmanager zeigt ganz deutlich, dass Perioden mit extrem hohen Cashpositionen oft Wendepunkte an den Märkten waren. Der aktuell genannte Wert von durchschnittlich 6,1 Prozent Cash ist der höchste genannte Wert seit den Terroranschlägen auf das World Trade Center im Jahr 2001. Gegenüber dem schon hohen Niveau im Vormonat von 5,5 Prozent gab es jetzt nochmal eine deutliche Steigerung. Je höher die Cash-Level der Fondsmanager, desto vorsichtiger agieren sie. Auf dem aktuellen Niveau sind die globalen Fondsmanager also vorsichtiger unterwegs als zum Corona-Crash im April 2020 und auch deutlich defensiver als während der globalen Finanzkrise im Jahre 2008/2009. Das ist zur Einschätzung der aktuellen Stimmung eine wirklich wichtige Information.

Gleichzeitig hat der globale Konjunkturoptimismus ein Allzeittief erreicht. Die Erwartungen einer Stagflation, also einer schwachen Konjunktur in Verbindung mit einer hohen Inflation, haben gleichzeitig das höchste Niveau seit August 2008 erreicht. Und auch der Wunsch an die Vorstandsetagen der Unternehmen von Seiten der Fondsmanager hat zuletzt gedreht: Derzeit wird als vorrangiges Ziel für die Unternehmen die Verbesserung der Bilanz vorgegeben und nicht die Ausweitung der Investitionen oder sogar der Aufbau von weiteren Aktienrückkaufprogrammen.

Größtes Risiko: Einschränkung der Liquidität

Doch was sind denn derzeit die Marktrisiken, die von den globalen Fondsmanagern als besonders wichtig angesehen werden und eben auch diese vorsichtige Haltung auslösen? Hier wird von den Investment-Profis einmal mehr die strengere Notenbankpolitik und somit die Einschränkung der Liquidität genannt. 31 Prozent der Fondsmanager sehen genau das als die größte Herausforderung, gefolgt von globalen Rezessionsängsten mit 27 Prozent und der Inflation mit 18 Prozent. Erst danach folgt der Russland-Ukraine-Konflikt mit 10 Prozent. Noch im März galt dieses geopolitische Thema mit weitem Abstand als das größte Risiko.

Der langfristige Blick auf die Risikoeinschätzung zeigt aber auch, dass selbst die größten Risiken irgendwann wieder verschwinden. Noch vor wenigen Jahren dominierte beispielsweise der mögliche Handelskrieg zwischen China und den USA als herausragendes Risiko die Finanzmärkte. Allein von Juli 2018 bis zum Januar 2020 wurde dieser Konflikt als massives Risiko für die Finanzmärkte genannt.

Auffällig ist auch, dass derzeit wirtschaftliche Themen die ersten Plätze belegen. Die Geopolitik ist wieder in den Hintergrund getreten. Die Rolle der Notenbanken, eine mögliche globale Rezession und eben auch immer noch die hohe Inflation bestimmen derzeit das Anlageverhalten der Fondsmanager. Daher auch die weiterhin vorsichtige Einschätzung.

Fondsmanager halten aktuell weniger Aktien

Und wie sind die Profis in diesem Umfeld jetzt positioniert? Auch auf diese Frage liefert der Global Fund Manager Survey Antworten. Wie schon erwähnt, sind die Cash-Positionen der Fondsmanager so hoch wie seit 20 Jahren nicht mehr. Grundsätzlich sind die Profis bei Aktien insgesamt eher untergewichtet, das gilt besonders für den Technologiesektor. Auch die Investitionsquoten in Europa und den Schwellenländern sind deutlich abgesunken. Bedeutende Positionen halten die Fondsmanager im Rohstoff-Bereich, bei Healthcare- und Basiskonsumgüter-Aktien sind sie übergewichtet.

Beim Thema Inflation deutet sich eine Entspannung an – zumindest nach Ansicht der globalen Fondsmanager. Immerhin 68 Prozent erwarten hier einen Rückgang auf Sicht der kommenden 12 Monate. Das ist der höchste Wert in dieser Kategorie seit Dezember 2008. Nun kommt das nicht so überraschend bei den aktuell schon hohen Inflationsraten von rund 8 Prozent in den USA.

Und welche Anlageklasse sehen die Profis in diesem Jahr vorn? Eine deutliche Mehrheit von 56 Prozent der Befragten geht hier von Öl aus. Danach folgt Gold mit 12 Prozent und erst dann der S&P 500 Index mit 10 Prozent.

Vorsicht ist angesagt an den Finanzmärkten

Der Optimismus bei den Profi-Investoren ist doch sehr eingeschränkt. Ihn fehlen ganz klar noch die Kapitulationssignale der Finanzmärkte. Dazu könnten beispielsweise Kreditausfälle einiger wichtiger Unternehmen beitragen. Besonders gefährdet sind hier die spekulativen Tech-Werte und auch Unternehmen aus den Schwellenländern.

Insgesamt deckt sich das Ergebnis dieser Umfrage

mit unserer vorsichtigen Positionierung. Aber vielleicht sieht die Welt in vier Wochen schon ganz anders aus, wenn dann die Juni-Umfrage veröffentlicht wird. Denn auch das zeigt diese Umfrage immer wieder: Die Stimmung der Profis kann sehr schnell umschlagen.