Investoren vergessen schnell – das hat die Entwicklung seit Ende Juni wieder gezeigt. Ob Kriegsangst, hohe Inflation oder die Aussicht auf schnell steigende Zinsen. Trotz dieser Bedrohungen haben viele Indizes in der zweiten Jahreshälfte bis jetzt massiv an Wert zugelegt. Die Kursrücksetzer aus dem ersten Halbjahr mit oft mehr als 20 Prozent bei Indizes und deutlich höheren Werten bei Einzelaktien sind schnell verblasst. Der US-Technologieindex NASDAQ kletterte um mehr als 20 Prozent vom Tief. Beim S&P 500 ging es immerhin um 17 Prozent nach oben. Erleben wir also jetzt schon den Beginn eines neuen Bullenmarktes?

Immerhin ist der Begriff „New Bull Market“ schon ein aktueller Trendbegriff in der Google-Suche. Die Phantasie der Investoren geht also in eine optimistische Richtung. Die Realität dieser Tage sieht jedoch anders aus, denn der Bärenmarkt ist offensichtlich noch nicht vorbei. So haben die maßgeblichen Indizes in den vergangenen Tagen klar den Rückwärtsgang eingelegt. In den USA blieb zwar noch ein leichtes Wochenplus. In dieser Woche jedoch sacken die Kurse an der Wall Street fast schon im Einklang mit vielen europäischen Indizes deutlich ab.

Inflationstrend hat noch nicht komplett gedreht

Vielleicht war die kurze Euphorie an den Märkten nach den aktuellen Inflationsdaten aus den USA schlicht und einfach übertrieben. Tatsächlich löste der Rückgang von 8,9 auf nur noch 8,5 Prozent Inflation in den USA deutliche Kurszuwächse aus. Doch damit ist die Inflation nicht wirklich besiegt. Fallende Energiekosten sorgten so im Juli in den USA für eine deutliche Entlastung der gesamten Inflationsrate. Diese fiel sogar so stark aus, dass weitere Anstiege bei den Preisen in anderen Segmenten wie bei der Miete aufgefangen werden konnten.

Hinzu kam noch der Hinweis auf die sehr erfreulichen Daten vom US-Arbeitsmarkt, die ebenfalls positiv auf den Aktienmarkt wirkten. Auch hier lohnt der genauere Blick: Aktuell steigen die Löhne in den USA rapide an – und dieser Effekt wird bleiben und so Druck auf die Ertragskraft der Unternehmen ausüben. Preise für Güter kommen gerade in Krisenzeiten zurück. Löhne werden jedoch nur sehr selten wieder gesenkt. Wenn also die US-Unternehmen nun mit höheren Lohnkosten in eine schwächere Konjunkturphase gehen, dürfte das klare Einflüsse auf die Margen haben.

Viele Indikatoren sprechen für Fortsetzung des Bärenmarktes

Unsere aktuelle Analyse der Märkte liefert hier ein deutliches, wenn auch nicht eindeutiges Bild: Doch viele Markt-Indikatoren haben sich zum Negativen gewandelt. Stichwort Liquidität: Fed Chef Jerome Powell hat auf dem Notenbanktreffen in Jackson Hole klargemacht, dass sie weiter auf Liquiditätsentzug setzt.

Stichwort Gewinnerwartungen: Hier zeigt der Blick auf die laufende Berichtssaison, dass doch viele Unternehmen besser als erwartet geliefert haben. Doch der Ausblick ist schon deutlich eingetrübt und viel spricht dafür, dass sich dieser Trend in den kommenden Monaten fortsetzt.

Oft wird derzeit der Vergleich zur Entwicklung 2008 herangezogen. Auch damals war die Marktlage durch viele Faktoren eingetrübt direkt nach dem Platzen der Immobilienblase zunächst in den USA und dann in vielen weiteren Ländern. Der Katalysator für die Entwicklung hin zur globalen Finanzkrise war damals die Pleite von Lehman Brothers.

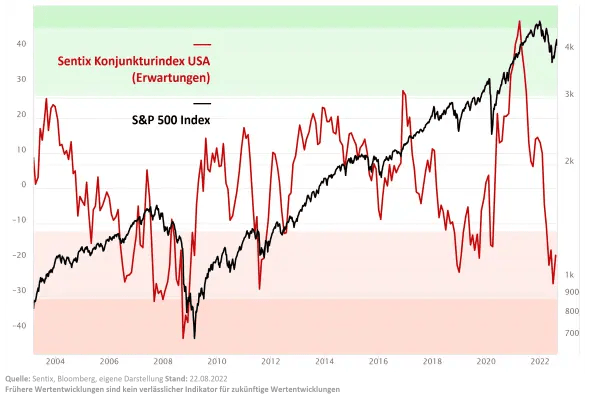

Rückblick Finanzkrise 2008 – damals brachen erst die Konjunkturerwartungen ein

Im Rückblick auf diese Krise zeigt sich aber auch: Die Konjunkturerwartungen erreichten schon im September 2008 einen Tiefpunkt. Die Aktienkurse drehten jedoch erst im März 2009 wieder nach oben. Insofern lohnt es sich, die aktuelle Entwicklung beispielsweise bei den Konjunkturerwartungen genau zu beobachten.

Die Lehman-Pleite als Auslöser kam damals überraschend. In der aktuellen Lage hingegen ist ein massiver Einflussfaktor bekannt, der noch für große Probleme für uns alle sorgen könnte. Das Stichwort ist hier die Sicherheit der Energieversorgung im kommenden Winter. Sollte es hier wirklich zu einem Lieferstopp kommen, hätte das erst einmal massive wirtschaftliche Auswirkungen, denn die privaten Haushalte rangieren in der Priorität vor den Unternehmen. Also sind starke wirtschaftliche Folgen schon zu erwarten, wenn die privaten Haushalte immer noch planmäßig mit Gas versorgt werden sollten.

Doch was bedeutet dieses Umfeld nun für die Finanzmärkte? Ende Juli schrieb ich an dieser Stelle:

„Fazit: Jahres-Tiefstände können noch vor uns liegen

Die maßgeblichen Indizes notieren alle noch unter der 200-Tage-Linie und damit haben die breiten Aktienmärkte den übergeordneten Abwärtstrend noch nicht verlassen. Bei dem angespannten Umfeld aus weiteren Zinserhöhungen, kommender Energiekrise und anstehender Rezession ist es auch gut möglich, dass wir die Tiefstände an den Börsen bisher noch nicht gesehen haben.“

An der Einschätzung zu den Indizes hat sich bislang nichts geändert – die langfristigen Abwärtstrends sind noch intakt. Daher gilt jetzt wohl kurzfristig: Auch die längste Bärenmarktrallye geht einmal zu Ende. Aus den historisch abgeleiteten 6 Wochen sind jetzt fast 8 Wochen Bärenmarktrallye geworden. Mit der traditionell schwächeren Börsenphase im September und Oktober könnte jedoch der Test der bisherigen Tiefstände in diesem Jahr nun unmittelbar bevorstehen.

Unser aktives Risikomanagement: Aktienquote deutlich gesenkt

Wir haben unsere aktive Steuerung der Aktienquote schon darauf angepasst und sind jetzt beispielsweise im Frankfurter Aktienfonds für Stiftungen nur noch mit einer Netto-Aktienquote von knapp 50 Prozent investiert. Kurz zur Einordnung: Die Untergrenze bei der Aktienquote liegt bei 40 Prozent. Unsere neutrale Positionierung beträgt hingegen 80 Prozent. Hier ist also klar unsere vorsichtige Einschätzung für die nächste Zeit ablesbar.